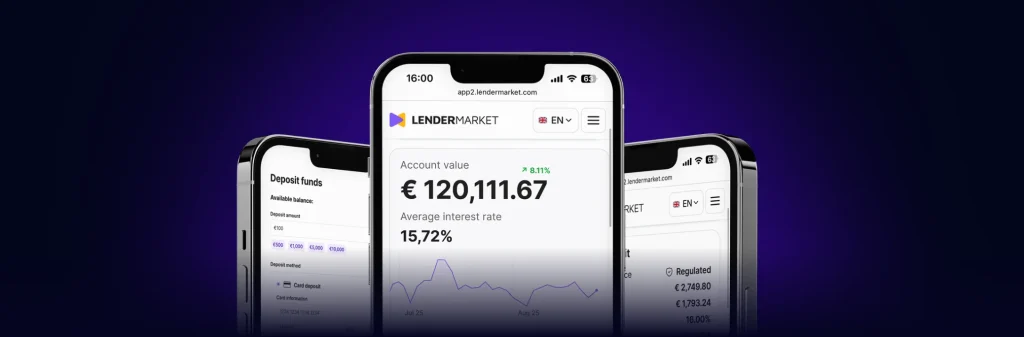

Think Forward: Una forma más inteligente de comenzar el crecimiento de tu portafolio en 2026

Campaña promocional Think Forward: Una forma más inteligente de comenzar el crecimiento de tu portafolio en 2026 El inicio de un nuevo año es el momento ideal para dar pasos claros hacia tus objetivos financieros. Creemos